「子供がいない場合、相続はどうなるの?」——そう感じている方は少なくありません。実際、【日本の夫婦の約20%】が子供のいない世帯と言われており、近年「子なし相続」の相談件数も急増しています。

「自分の財産は本当に配偶者や大切な人に渡るのか」「兄弟や親族とのトラブルにならないだろうか」という不安を抱える方も多いはずです。特に、配偶者や両親が既に亡くなっているケースでは、兄弟姉妹や甥姪が相続人になるなど、“複雑な順位や手続き”が待ち受けています。

さらに、不動産の名義変更や相続税の申告、思わぬ負債の承継など、一つひとつの選択次第で将来の安心や相続財産の総額に大きく差が生まれるのも、このテーマの大きな特徴です。

しかし、ご安心ください。ここでは民法や最新判例・公的データに基づき、「子供なし相続」の全体像とよくあるトラブル事例、押さえておきたい手続きの落とし穴まで、分かりやすく網羅的に解説します。

読み進めていただくと、実践的な相続対策や万が一のリスク回避法も具体例から学ぶことができます。「後悔しない相続」のポイントを、今から一緒に押さえていきましょう。

相続における子供なしの場合の基礎知識と全体像

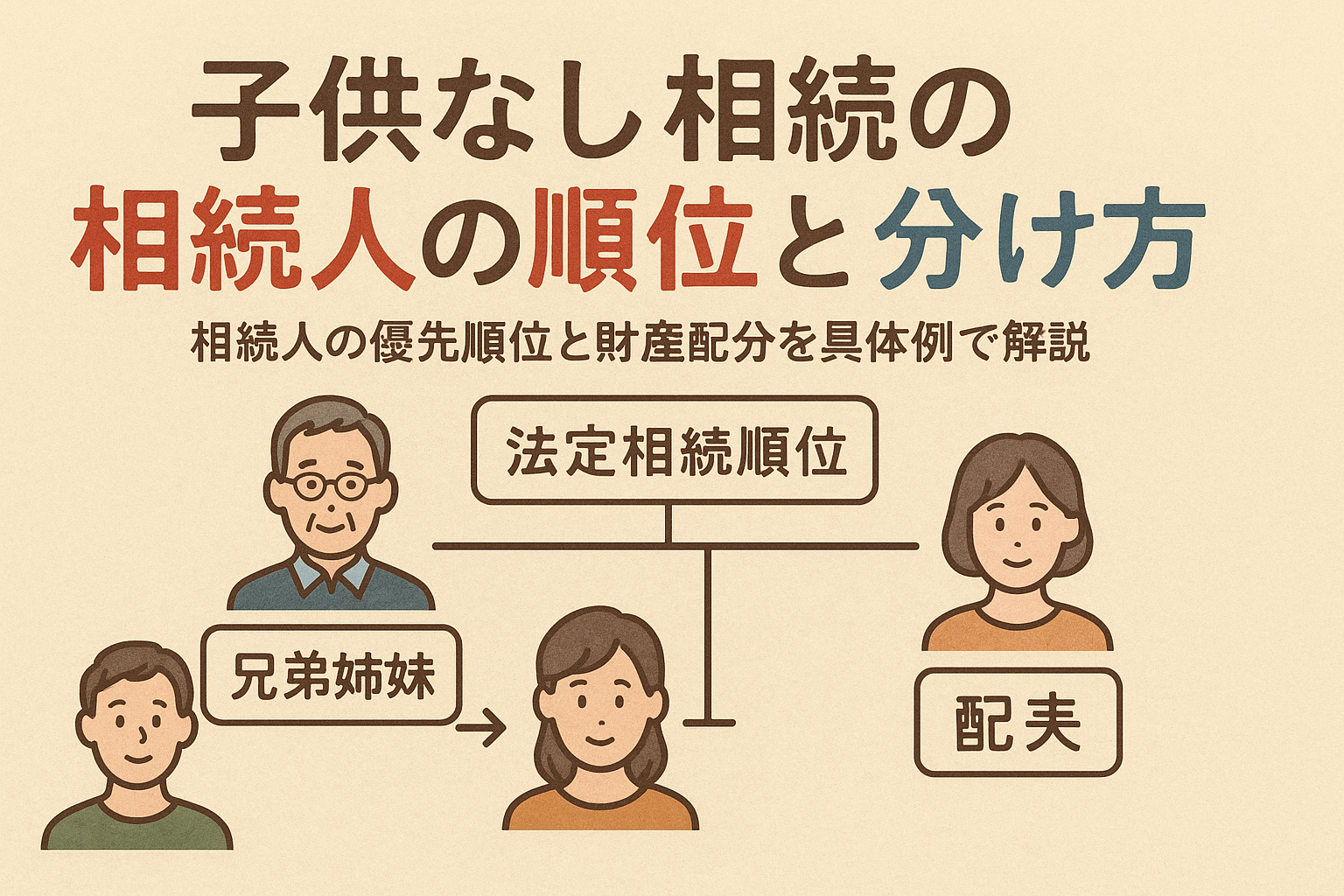

子供がいない場合の相続は、法定相続人の範囲や順位が大きく変動します。民法では、相続人の優先順位が明確に定められています。子供がいないケースでは、まず配偶者が必ず相続人となり、その後に親(直系尊属)、兄弟姉妹という順で相続人が決まります。不動産や預金などの遺産分割においても、この順位に沿った取り決めが必要です。相続分の割合や相続税の扱いも異なるため、あらかじめ制度をしっかり理解しておくことが重要です。

子供なし夫婦や独身者が直面する法定相続人の仕組みと順位

子供がいない夫婦では、配偶者が必ず相続人となりますが、親や兄弟姉妹も同時に相続人になることが特徴です。単身者の場合は親、親がいない場合は兄弟姉妹が相続人になります。

以下のテーブルで、典型的な場合ごとの相続人順位を分かりやすく整理しました。

| ケース | 第1順位 | 第2順位 | 第3順位 |

|---|---|---|---|

| 配偶者あり 子供なし | 配偶者+親 | 配偶者+兄弟 | |

| 配偶者なし 親あり | 親 | 兄弟姉妹 | |

| 配偶者なし 親なし | 兄弟姉妹 | 甥姪 | |

| 独身 子供・親・兄弟無 | 甥姪 | いとこ | 国庫 |

・配偶者がいる場合は配偶者の法定相続分も高く、親や兄弟の有無で分割割合が変化します。

・兄弟姉妹がいない場合は、甥姪が代襲相続人になります。

・相続権を持つ人が誰もいない場合、遺産は最終的に国庫に帰属します。

養子や代襲相続、非嫡出子など特殊ケースへの対応方法

養子縁組をしている場合、養子も法律上の実子と同じく相続人となります。非嫡出子で認知されていれば、一般の子と同等の権利を持ちます。また、相続人となるはずだった人が先に亡くなった場合は、その子が代襲相続人になります。

・養子は実子同等の扱い。

・非嫡出子は認知の有無で相続権が決定。

・兄弟姉妹が亡くなっていれば、その子(甥姪)が代襲相続人。

こうした特殊ケースは遺言書の活用で事前に明確にしておくと、後のトラブル防止につながります。不動産や預金の分割、保険金の受取についてもこれらの要素が影響します。

ケースごとの法定相続人の変動パターン

配偶者がいるかどうか、また親や兄弟姉妹の有無によって相続人とそれぞれの相続分は大きく異なります。主な組み合わせの相続分を整理します。

| 家族構成例 | 配偶者 | 親 | 兄弟姉妹 | 法定相続分の例 |

|---|---|---|---|---|

| 配偶者あり・親あり・子供なし | ○ | ○ | 配偶者2/3、親1/3 | |

| 配偶者あり・兄弟姉妹あり・親なし | ○ | ○ | 配偶者3/4、兄弟姉妹1/4 | |

| 配偶者なし・親あり・兄弟姉妹なし | ○ | 親が全額 | ||

| 配偶者なし・親なし・兄弟姉妹あり | ○ | 兄弟姉妹が全額 | ||

| 独身・親兄弟なし | 甥姪またはいとこ、なければ国庫 |

・相続順位により配偶者や血族の相続権限が調整されます。

・兄弟姉妹の中に既に死亡している方がいる場合、その子(甥姪)が相続人となります。

・普段から家族関係や戸籍を定期的に確認し、把握しておくと安心です。

「相続では子供なし配偶者死亡」や「親がいない場合兄弟がいる場合」など具体的影響事例

子供なしで配偶者がすでに死亡している場合、親が健在なら親が全て相続します。親がいなければ兄弟姉妹が相続人となり、兄弟全員で均等に分けます。兄弟もすでに亡くなっている場合は甥姪が代襲相続します。相続権を持つ親族がいない場合は国庫に遺産が帰属します。

・例:子供なし配偶者なし親なし兄弟ありの場合は、兄弟姉妹が全額相続

・例:独身一人っ子で親も兄弟もいない場合、遺産は甥姪、いなければいとこへ

・トラブルを防ぐためにも早期の遺言書作成や生前対策が効果的です。

このように、家族構成や相続人の有無によって遺産分割が複雑に変化します。家族関係や戸籍の再確認と、専門家への相談が円滑な相続のポイントです。

相続時の財産種類ごとの取り扱いと注意点 – 不動産・現金・負債の管理方法を詳細解説

相続では不動産や現金、負債など幅広い財産が問題となります。特に子供なし夫婦や配偶者・兄弟姉妹しかいない場合、相続財産の取り扱いには細心の注意が必要です。不動産は名義変更や分割方法が複雑になることが多く、現金は遺産分割協議や金融機関での手続きが要求されます。負債の有無も正確に調査し、必要に応じて相続放棄や限定承認の選択肢も検討すべきです。法定相続人の構成や遺産の内容によって手続きや注意点は異なります。以下の各財産ごとに具体的なポイントを整理します。

不動産相続における実務上の問題点と解決策 – 名義変更や共有財産の分割方法

不動産を相続する際は登記名義の変更が不可欠です。相続人が複数いる場合、土地・建物は共有にするか、現物分割や換価分割で対応するケースが一般的です。遺言書がない場合、法定相続分で分ける必要があり、トラブル防止のため専門家に相談することが重要です。下記の表で主な分割方法を一覧化します。

| 分割方法 | 特徴 | 主な注意点 |

|---|---|---|

| 現物分割 | 不動産をそのまま分割して所有する | 利用価値や評価に差が出やすい |

| 換価分割 | 不動産を売却し現金で分ける | 売却時期や価格による影響あり |

| 代償分割 | 一部相続人が他相続人に金銭で権利を渡す | 資金調達や合意形成が必要 |

| 共有登記 | 複数人で共同名義とする | 管理・処分に全員の合意が必要 |

トラブル回避には、専門家への事前相談や明確な取り決めが推奨されます。

金融資産・保険金相続手続きの重要ポイントと税務上の注意点

金融資産(預貯金や有価証券)や生命保険金の相続手続きでは、相続人全員の同意が不可欠です。金融機関ごとに必要書類や手続きの流れが異なるため、準備と確認が大切です。また、相続税の課税対象となるため、おおまかな評価と申告期限(相続開始から10か月以内)を守る必要があります。生命保険金は「みなし相続財産」とされ、非課税枠にも配慮が求められます。

主なチェックポイントリスト

- 相続人全員の戸籍謄本・印鑑証明を用意

- 被相続人の残高・口座有無の調査

- 生命保険金の非課税枠(500万円×法定相続人)を確認

- 相続税申告が必要か判定し、税理士に早めに相談

税務調査や未申告リスクを防ぐためにも、手続きは計画的に進めることが不可欠です。

負債を相続したケースや債務放棄の仕組みとリスク管理

相続ではプラスの財産だけでなく、住宅ローンや借入金などマイナスの財産(負債)も承継対象となります。負債が多い場合は、家庭裁判所に「相続放棄」や「限定承認」の申立てが可能です。ただし、相続開始を知った時から3か月以内という期限があり、期限を過ぎると単純承認とみなされるため注意が必要です。

負債相続時の選択肢リスト

- 相続放棄:全ての権利義務を承継しない

- 限定承認:相続財産の範囲内で債務を弁済

- 単純承認:すべての財産・負債を無条件で承継

リスク回避のためには、負債状況の正確な調査と弁護士や司法書士との連携が有効です。負債を見落とすと、後から債権者に請求されるリスクがありますので早めの調査・手続きが重要です。

子供なし相続において起こりやすいトラブル具体例とその予防法

血族間トラブル、相続放棄、遺言書の効力問題、財産分割協議が難航した事例

子供がいない場合の相続では、配偶者や兄弟姉妹、甥姪といった血族間の関係が複雑になりやすく、実際に財産分割協議が難航するケースも少なくありません。たとえば兄弟姉妹間で相続分に納得できず、協議が長期化したり、相続放棄を選択する人が出て手続きがさらに複雑になることもあります。また、遺言書の記載ミスや効力に関するトラブルも多発しています。

下記のテーブルは、よく発生するトラブル例と主な要因を整理したものです。

| トラブル例 | 主な原因 |

|---|---|

| 相続分を巡る兄弟姉妹間の争い | 認識の違い/不公平感 |

| 相続放棄による分割協議の混乱 | 放棄届の提出忘れ/意思疎通不足 |

| 遺言書無効による法定相続混乱 | 記載不備/形式不備 |

| 甥姪・いとこの登場による認知トラブル | 法定相続人の認識不足 |

| 配偶者と血族間の対立 | 感情的な対立 |

特に相続人が多岐にわたるケースや、遠方に住む相続人がいる場合は、連絡や協議を円滑に進めるための工夫が必要となります。

遺留分侵害や相続人がいない場合の法的対応と裁判所の関与について

遺留分は、兄弟姉妹以外の法定相続人に認められています。たとえば子供なし夫婦の場合、配偶者のみならず、親や兄弟姉妹、甥姪にも相続権が生じることがあります。ただし兄弟姉妹には遺留分は認められていません。遺留分侵害が生じる場合は、遺留分請求を通じて財産の一部を取り戻すことが可能です。

一方で、配偶者も子供も親も兄弟姉妹もいない場合、最終的に法定相続人がいなくなります。その場合、財産は国庫に帰属します。この手続きには家庭裁判所の関与が必要で、相続財産管理人の選任や公告などの手続きが行われます。

よくある関連パターン

- 配偶者なし・子供なし・親なし・兄弟あり → 兄弟が相続人

- 配偶者なし・子供なし・親なし・兄弟なし → 財産はすべて国庫へ

- 相続順位は下記のとおり

- 子ども

- 配偶者

- 親

- 兄弟姉妹(甥姪)

- 国庫

上記をふまえ、手続きや権利関係を早めに確認することが重要です。

生前からできるトラブル防止策 – 遺言書の書き方や贈与、生前契約の活用方法

子供なし夫婦や独身者は、相続トラブル防止のためにも生前対策が重要となります。最も有効なのは法的に有効な遺言書の作成です。自筆証書遺言、公正証書遺言いずれの場合も、署名・押印や日付の明記、内容の明確化を徹底しましょう。不備があると、実際に遺言書を発見しても無効となる恐れがあるため、専門家に相談しながら作成するのが安全です。

生前贈与や死因贈与契約の活用も有効です。例えば不動産や現金を計画的に渡すことで、相続分割協議を回避できます。ただし贈与税や相続税との関係も考慮する必要があるため、税理士への相談も推奨されます。

主要な生前対策の例

- 有効な遺言書を作成する

- 信頼できる相続財産管理人を指名しておく

- 贈与や生前契約を利用して財産分配方針を明確にする

- 家族や関係者に意向を伝え、トラブルの種を事前に解消する

こうした対策を早めに実践することで、子供なし相続に伴うトラブルリスクを大幅に軽減できます。

遺言書や生前贈与の有効活用法 – 子供なし夫婦や独身者に最適な相続対策を具体例で解説

子供がいない夫婦や独身者にとって、自分の意思に沿った財産承継を実現するためには、遺言書の作成や生前贈与の活用が非常に重要です。法定相続人が配偶者や兄弟姉妹、場合によっては甥・姪となるため、希望通りに遺産分割されない可能性が高まります。

例えば、配偶者だけに全財産を遺したい場合、遺言書による明確な意思表示が必要です。また、親や兄弟が存命の場合、法律上の相続順位により分割されるため、希望通りに配分したいなら生前贈与や財産の管理方法にも配慮が必要です。

独身者の場合は、財産が最終的に兄弟や甥・姪、または国庫へ帰属するケースもあります。生前から具体的な相続対策を講じることで、大切な人や団体へスムーズに財産を引き継ぐことが可能になります。

遺言書の主な種類と作成時の法的注意点 – 予備的遺言の上手な利用法

遺言書には主に「自筆証書遺言」と「公正証書遺言」があります。自筆証書遺言は手軽ですが、書式の不備により無効となるリスクがあります。一方、公正証書遺言は公証人立会いのもと作成されるため、安全性が高く、紛失や改ざんの心配もありません。

法的効力を十分に持たせるためには、署名・押印、日付記載、全文自筆など民法の規定を守ることが不可欠です。また、予備的遺言の活用も有効です。予備的遺言は、当初指定した相続人が先に死亡した場合の次順位相続人を明記するもので、子供なし夫婦や独身者には特におすすめです。

| 遺言書の種類 | メリット | 注意点・リスク |

|---|---|---|

| 自筆証書遺言 | 手軽、費用が抑えられる | 書式不備で無効になるリスク、紛失のおそれ |

| 公正証書遺言 | 公証人が関与し安全、紛失や偽造リスク無し | 費用がかかる、公証役場への出向が必要 |

| 予備的遺言 | 相続人不在時の指定が可能 | 記載内容のミスに注意が必要 |

生前贈与や生命保険の受取人指定を有効に使うポイント

生前贈与は相続発生前に財産を移転できる有効な方法です。特に暦年贈与の非課税枠(年間110万円)や、配偶者控除(2,000万円まで非課税)などを利用することで、税負担を抑えながら計画的に資産移転が可能です。

また、生命保険金の受取人を配偶者や希望する親族に指定することで、相続発生時に速やかに現金を用意でき、遺産分割協議の対象外となるため柔軟な資金対策になります。受取人の設定は必ず最新の家族状況に合わせて見直しましょう。

- 必ず専門家と相談しながら手続きを進める

- 名義変更や登記が必要な財産は早めの準備を心がける

- 相続税の課税対象や贈与税との関係に注意

遺留分対策や特別寄与料請求に関する最新運用方法

遺留分は法定相続人(直系尊属や兄弟姉妹を除く)に保障される最低限の相続分です。子供がいない場合、親や配偶者に遺留分が発生します。兄弟姉妹には遺留分がありませんが、遺言書作成時には遺留分の侵害リスクを排除する設計が重要です。

また、被相続人の介護や経済的貢献をした親族には「特別寄与料」の請求も認められるようになっており、特に子供なし夫婦や独身のケースでは、寄与した家族の権利保護の観点からも注目されています。

特別寄与料を請求する場合は、被相続人の死亡後、他の法定相続人との協議や家庭裁判所での調停を活用することが必要です。相続対策を進める際は、このような制度もきちんと理解し、効果的な運用を図ることが将来の安心につながります。

独身者や身寄りがない場合の相続手続きと財産の行方を徹底解説

独身で子供もおらず、家族や近しい親族がいない場合、相続財産が誰に承継されるのか不安を感じる方は多いです。こういったケースでは、相続手続きや財産の行方が一般的な相続と大きく異なります。民法で定められた法定相続人がいない場合、相続人調査をはじめとする正式な手続きが必要となり、財産は国や公益団体に帰属する場合もあります。どんな財産でも法的に正しく管理されることが大切です。不要なトラブルを避け、安心して自身の財産を扱うためには、事前に状況を理解しておくことが重要です。

法定相続人が不在の場合の財産管理人選任から特別縁故者への分与まで

相続人が全くいない場合、まず家庭裁判所により「相続財産管理人」が選任されます。管理人は遺産全体の管理・清算を担い、債権者や未払金の対応にあたります。その後、財産分与の訴えがなければ、特別縁故者への分与申立てが可能です。

特別縁故者とは、故人の生前に特別な世話をしてきた人(例えば長年の内縁関係者や介護を行った知人など)が該当し、家庭裁判所の判断で財産の一部または全部の分与を受けることがあります。

| 項目 | 内容 |

|---|---|

| 相続財産管理人選任 | 家庭裁判所に申立てして選任されるオフィシャルな財産管理者 |

| 財産管理人の役割 | 財産管理・債権者対応・清算 |

| 特別縁故者 | 長年世話をした人や親密な知人など |

| 分与申立ての期限 | 原則、公告期間満了から3カ月以内 |

こうした流れにより、相続人がいなくても故人と関係の深かった人が救済される道があります。

国庫へ帰属する仕組みや社会的寄付の可能性について

相続人が存在せず、特別縁故者への分与もない場合、最終的に遺産は国庫に帰属します。これは法律による合理的な仕組みであり、未分与の財産は国の財産として扱われます。特に現金や預貯金、不動産などすべてが対象になります。

故人が遺言書を作成していた場合、公益団体への寄付を指定することも可能です。社会貢献や特定の団体支援につなげることができます。遺言書での寄付指定がなければ、法の規定通り国庫帰属となるため、想いを反映させたい場合は事前の対策が重要です。

| 財産の行き先 | 内容 |

|---|---|

| 特別縁故者への分与 | 家庭裁判所の判断によって可能 |

| 寄付のための遺言 | 生前に指定すると確実に反映可能 |

| 国庫への帰属 | 相続人も縁故者もいない場合の最終措置 |

こうした仕組みを理解し、自分の意志を遺せるよう備えることが大切です。

身寄りがない場合の葬儀や各種手続き代行サービス概要

身寄りのない方が亡くなった場合、葬儀や役所への届出、遺産整理など多様な手続きが必要ですが、家族がいないために対応できる人が限られることがあります。そうした場合におすすめなのが専門の代行サービスの利用です。

以下のようなサポート内容があります。

- 死亡届の提出や火葬手続き

- 遺品整理や自宅の片付け

- 相続財産の調査・管理・分配

- 不動産や預貯金の各種解約や名義変更サポート

- 相続税申告や納税手続き支援

丁寧なサポートを受けることで、法的手続きや葬儀、後片付けまでを円滑に進めることができます。事前に信頼できるサービス業者や専門家と契約しておくことで、安心して老後を迎えることができます。

2025年版・最新相続税制の概要と子供なし相続者が注目すべき税務ポイント

2025年に改正された相続税制では、子供がいない場合でも配偶者や兄弟姉妹への相続が生じるケースが多くなっています。特に、配偶者控除や基礎控除の内容、法定相続人の人数に応じた税額の変動は理解が不可欠です。また、子供なし夫婦や独身者の場合は親、兄弟姉妹、甥姪などが相続人となる場合もあるため、相続順位を事前に把握することが大切です。相続財産には自宅不動産や預貯金、保険金が含まれ、評価方法や税負担に違いが出る点も押さえておきましょう。

相続税の基礎控除と配偶者控除、節税につながる特例制度の詳細

相続税の計算では、まず基礎控除が適用されます。2025年現在、基礎控除額は「3000万円+600万円×法定相続人の数」となっており、子供がいない場合でも配偶者や兄弟姉妹の人数によって控除額が変動します。配偶者は、配偶者控除を活用することで最大1億6000万円または法定相続分まで非課税となります。さらに、小規模宅地等の特例や生命保険金の非課税枠など、節税につながる各種特例制度も有効に活用しましょう。

| 特例の種類 | 内容と適用条件 |

|---|---|

| 基礎控除 | 3000万円+600万円×法定相続人 |

| 配偶者控除 | 1億6000万円または法定相続分まで非課税 |

| 小規模宅地等の特例 | 自宅土地の評価額が最大80%減額 |

| 生命保険金の非課税枠 | 法定相続人1人につき500万円まで非課税 |

相続税の計算方法 – 子供なし夫婦や独身者の具体的事例シミュレーション

子供のいない夫婦の場合、配偶者と両親または兄弟姉妹が法定相続人になります。例えば、配偶者と兄弟2人が相続人の場合、基礎控除は4200万円です。このケースでは、配偶者が全額を取得するために遺言書を作成しなければ、兄弟姉妹にも法定相続分が認められます。独身で親もいない場合、兄弟姉妹、甥姪が相続人となります。このように相続人の有無によって税額や割合が変動するため、事前の対策やシミュレーションが欠かせません。

| 相続人の構成 | 基礎控除額 | 主な相続分 |

|---|---|---|

| 配偶者のみ | 3600万円 | 配偶者100% |

| 配偶者+兄弟姉妹2名 | 4200万円 | 配偶者3/4、兄弟1/8ずつ |

| 独身、親・兄弟なし | 3000万円 | 国庫帰属(法定相続人不在) |

税務申告期限や相続税調査の現状、申告時の注意点および証明書類の準備法

相続税の申告期限は被相続人の死亡から10カ月以内です。万一遅れると加算税が発生するため注意が必要です。相続税調査では、特に不動産や預金、有価証券の名義変更、贈与の有無が精査されます。子供なし相続では、相続人の範囲が複雑化するため、戸籍謄本や法定相続情報一覧図、預金・不動産の残高証明書の他、生命保険金の受取書、遺言書写し等の書類が必要です。

相続税関連で準備すべき主な書類

- 戸籍謄本一式

- 印鑑証明書

- 被相続人の住民票

- 財産目録・評価証明書

- 不動産登記事項証明書

- 預貯金の残高証明書

- 生命保険金受取証明書

- 遺言書写し

スムーズな申告とトラブル防止のためにも、余裕を持って専門家への相談や証明書類の集めを進めましょう。

よくある疑問と補足関連ワードに基づくQ&A厳選集

「子供なし配偶者なし」「子供なし兄弟なし」「親がいない場合兄弟がいる場合」など複雑ケースQ&A

子供がいない場合の相続は、家族構成によって大きく変わります。下記のテーブルはよくあるケースごとの相続順位と相続人をまとめています。

| ケース内容 | 相続人の順位と範囲 |

|---|---|

| 子供なし・配偶者あり | 配偶者+被相続人の両親(両親亡き場合は兄弟姉妹) |

| 子供なし・配偶者なし | 被相続人の両親(両親不在なら兄弟姉妹、これもいなければ甥姪) |

| 子供なし・親なし・兄弟あり | 兄弟姉妹、兄弟姉妹が亡くなっていればその子(甥姪) |

| 子供なし・親なし・兄弟なし | 祖父母やそれもいなければ法定相続人不在:国庫へ帰属 |

親も配偶者もいない場合、被相続人の兄弟姉妹や甥・姪が相続しますが、それらも不在の場合は国に帰属します。子供がいないケースでは兄弟間や甥姪への相続問題で争いが起きやすいため、事前に遺言書を残すことがトラブル防止に非常に有効です。

相続税における配偶者控除の利用可否や遺産分割協議成立条件、内縁関係の相続対応例

配偶者がいる場合は相続税において配偶者控除が適用され、「取得する遺産が1億6000万円以下」「法定相続分まで」のいずれか高い金額まで非課税となります。一方、内縁関係は法律上の婚姻ではないため、法定相続人にならず控除や遺産分割協議への参加権もありません。

遺産分割協議は全法定相続人の合意が必要です。兄弟姉妹や甥姪も協議への参加資格があり、1人でも同意しない場合は協議が成立せず、法定相続分通りの分割や家庭裁判所での調停が必要となります。

リストでポイントを整理します。

- 配偶者控除は法律婚のみ対象

- 内縁の妻・夫には法律上の相続権なし

- 遺産分割協議は全相続人の同意必須

- 兄弟姉妹・甥姪の同意も必要な場合がある

独身・子供なしの場合の葬儀手続きや遺産管理に関する実用情報

独身で子供もいない方が亡くなった場合、相続人が両親・兄弟・甥姪などに限られます。親族が遠方で手続きが難しい場合や相続人全員が不明な場合、遺産は原則として「特別縁故者」や最終的には国庫に帰属します。

遺産管理や葬儀手続きについては以下のポイントが大切です。

- 遺言書作成は必須:特定の人や団体への遺贈、自分の希望する葬儀方法や遺産分配を明確にできます。

- 信頼できる親族・友人に事前相談:葬儀手続きの流れや死亡届の提出、借金や不動産などの財産管理も明記しておくと安心です。

- 相続人がいない(法定相続人不在)場合:家庭裁判所で相続財産管理人が選任され、債務精算後に残った財産は国庫へ移ります。

表で主な手続きを確認できます。

| 手続き | 担当(請求・申請者) | ポイント |

|---|---|---|

| 死亡届の提出 | 友人・知人・親族 | 死後7日以内に提出 |

| 葬儀・埋葬の手配 | 遺言執行者、信頼できる第三者 | 遺言書があれば内容に沿って実施 |

| 遺産調査・管理 | 相続人・執行者 | 不動産や預貯金だけでなく負債も調査する |

| 相続財産管理人の申立て | 利害関係人 | 相続人不明や不在時は家庭裁判所に申立てる |

独身・子供なしの方ほど、生前から財産と手続きの備えをしておくことで、残された方や社会に安心を残すことができます。

相続人の法定相続分・順位比較表とケース別対応早見表

配偶者と子供なしのケースにおける法定相続人および相続分の一覧

子供のいない夫婦、または独身の方が亡くなった場合、相続人や法定相続分は民法で明確に定められています。以下は主なパターンごとの相続人と相続割合を比較した早見表です。

| 被相続人の立場 | 法定相続人 | 各相続人の法定相続分 |

|---|---|---|

| 配偶者のみ | 配偶者 | 配偶者が全額 (1/1) |

| 配偶者と両親 | 配偶者・父母 | 配偶者2/3、父母1/3 |

| 配偶者と兄弟姉妹 | 配偶者・兄弟姉妹 | 配偶者3/4、兄弟姉妹1/4 |

| 配偶者なし・親あり | 父母 | 父母が全額 (1/1) |

| 配偶者なし・兄弟姉妹 | 兄弟姉妹 | 兄弟姉妹が全額 (1/1) |

| 全て不在 | 国庫 | 国庫が全額 (1/1) |

この表を参考に、自身の家族状況でどのように遺産分割されるか確認しましょう。特に「兄弟姉妹」や「甥姪」が相続人となるケースでは相続分が少なくなったり、複数人で分け合うことも珍しくありません。

親がいる場合・いない場合、兄弟がいる場合・いない場合、パターン別相続割合比較

家族構成によって遺産の相続順位や割合は大きく変わります。次のように状況ごとに比較できます。

- 配偶者あり・親あり(子どもなし)

- 配偶者2/3、親1/3

- 配偶者あり・親なし・兄弟姉妹あり

- 配偶者3/4、兄弟姉妹1/4

- 配偶者あり・親なし・兄弟姉妹なし

- 配偶者が全額

- 配偶者なし・親あり

- 親が全額

- 配偶者なし・親なし・兄弟姉妹あり

- 兄弟姉妹が全額

- 配偶者なし・親なし・兄弟姉妹なし

- 遺産は国庫へ帰属

上記リストの通り、将来のトラブルを避けるためにも、家族構成による相続順位と割合は必ず把握しておくべきです。相続分は複数人いる場合、それぞれ人数で按分します。相続手続きや遺言書作成の際は特に注意が必要です。

相続税が課税対象・非課税となる財産項目一覧表

相続税の課税対象かどうかは、取得する財産の種類によって異なります。以下の表で代表的な財産の区分を整理します。

| 財産の種類 | 課税対象 | 非課税 |

|---|---|---|

| 現金・預金 | 対象 | ― |

| 土地・建物 | 対象 | ― |

| 株式・有価証券 | 対象 | ― |

| 自動車・貴金属 | 対象 | ― |

| 生命保険金 | 所定額まで非課税 | 所定額超は課税 |

| 退職金 | 所定額まで非課税 | 所定額超は課税 |

| 墓地・仏具 | ― | 非課税 |

| 国や地方公共団体から受けた賞与 | ― | 非課税 |

現金や不動産などの多くは課税対象ですが、生命保険金や退職金には一定の非課税枠があります。逆に墓地や仏具などは原則として非課税です。相続財産を正確に評価し、適切に申告・管理することで、無駄なトラブルや余計な相続税を防ぐことができます。相続税の申告期限は10か月以内となっていますので注意しましょう。

相続に関する公的データ・判例引用と信頼できる情報源の活用方法

民法や税法の根拠条文のわかりやすい引用と解説

相続に関する基本ルールは民法に明確に規定されています。とくに「子供なし」のケースでは、民法第887条から第890条が重要です。たとえば、民法第890条は「配偶者は常に相続人になる」と定めており、子供がいない場合、第889条により直系尊属(父母など)や兄弟姉妹が相続人となります。さらに配偶者と他の相続人の取り分(相続分)は民法第900条で明示されており、

| 相続人の構成 | 配偶者の法定相続分 | その他の相続人 | その他の法定相続分 |

|---|---|---|---|

| 配偶者のみ | すべて | なし | なし |

| 配偶者+両親 | 2分の2 | 両親 | 2分の1(両親全体で) |

| 配偶者+兄弟姉妹 | 4分の3 | 兄弟姉妹 | 4分の1(兄弟姉妹全体で) |

〈相続税について〉は相続税法で規定されており、基礎控除や税率はケースごとに異なりますが、子なし夫婦や独身の場合でも原則同様の基準が適用されます。

最新判例事例の紹介およびトラブル解決への応用方法

最近の判例では、兄弟姉妹と配偶者が共同相続人となった場合、遺産分割協議が難航しやすい傾向がみられます。実際に、被相続人の配偶者が兄弟姉妹から寄与分の主張を受けるトラブルや、故人の遺言内容が不明確で長期化するケースも多く発生しています。

〈具体例〉

- 配偶者が亡くなり、兄弟姉妹が相続人となったケースで、遺産分割で揉めた結果、最終的に家庭裁判所で和解した事例が複数確認されています。

- 兄弟姉妹の中に既に亡くなっている方がいる場合、その子(甥・姪)が代襲相続人となり、相続分を主張する事例もあります。

トラブル防止策としては、法的に有効な遺言書の作成や専門家への早期相談が推奨されています。相続分に納得できない相続人がいる場合、法律に基づく冷静な協議が重大です。

公的統計データに基づく相続傾向分析とその意義

公的統計によると、近年は「子供なし」の相続件数が増加傾向にあります。総務省や司法統計では、配偶者や親・兄弟姉妹のみが相続人となるケースが全体の約2~3割を占めるとされています。

| 家族構成 | 相続発生割合(目安) |

|---|---|

| 子供あり | 約70% |

| 子供なし(配偶者等) | 約30% |

この傾向から、親兄弟や配偶者だけでなく甥・姪、さらに血族がいない場合は国庫に帰属するケースも珍しくありません。相続争いを防ぐうえで、家族構成を把握し、公的データや判例を参考にして客観的判断を行うことが非常に重要です。

社会的背景を理解し、信頼できる情報源の活用と正しい法知識が、相続でのトラブル回避やスムーズな手続きにつながります。